投資信託とは何か、どういった構造か、どのような分類がされているかについて図説します。カタカナの専門用語が多い分野ですが、記憶しやすい図説によってイメージで覚えられます。

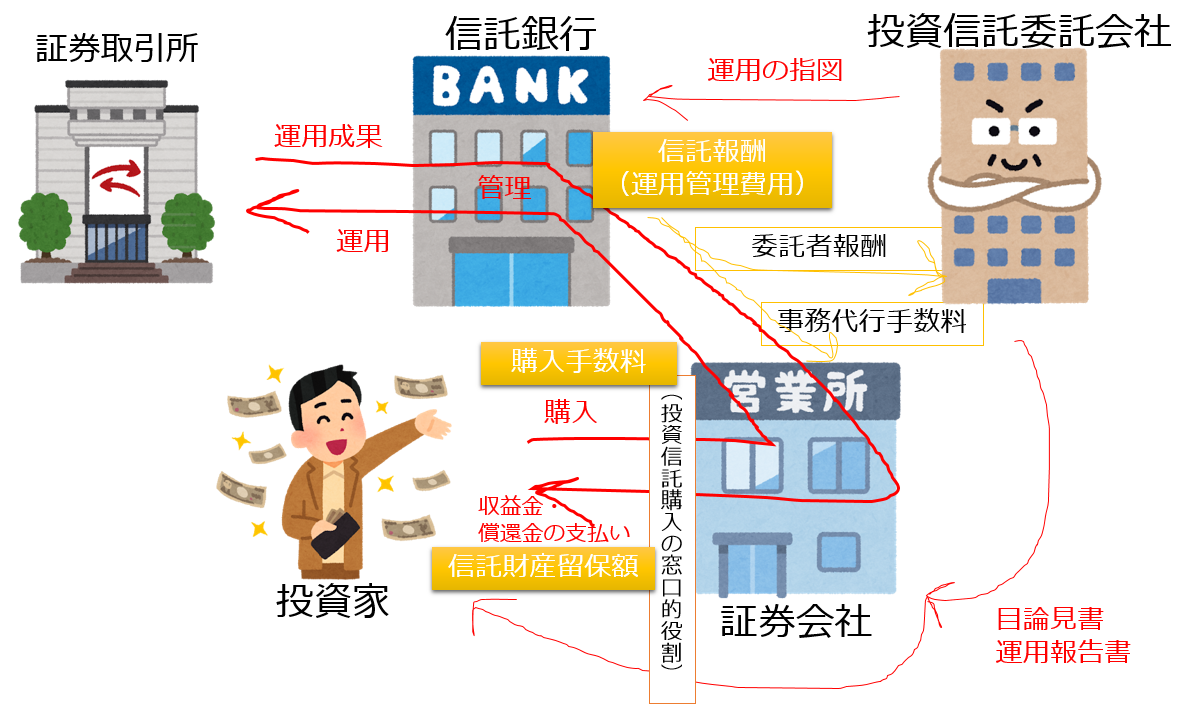

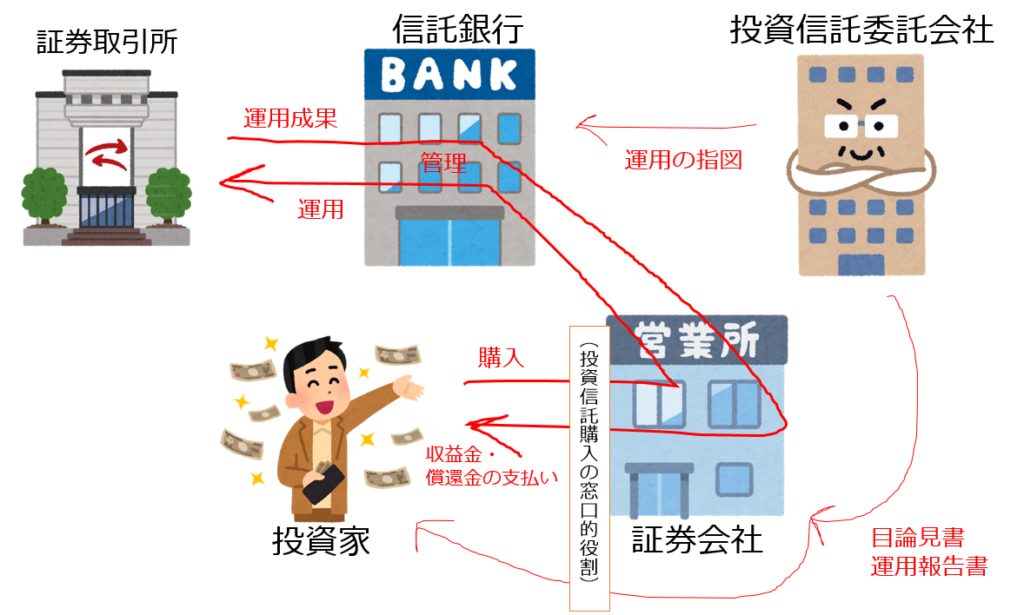

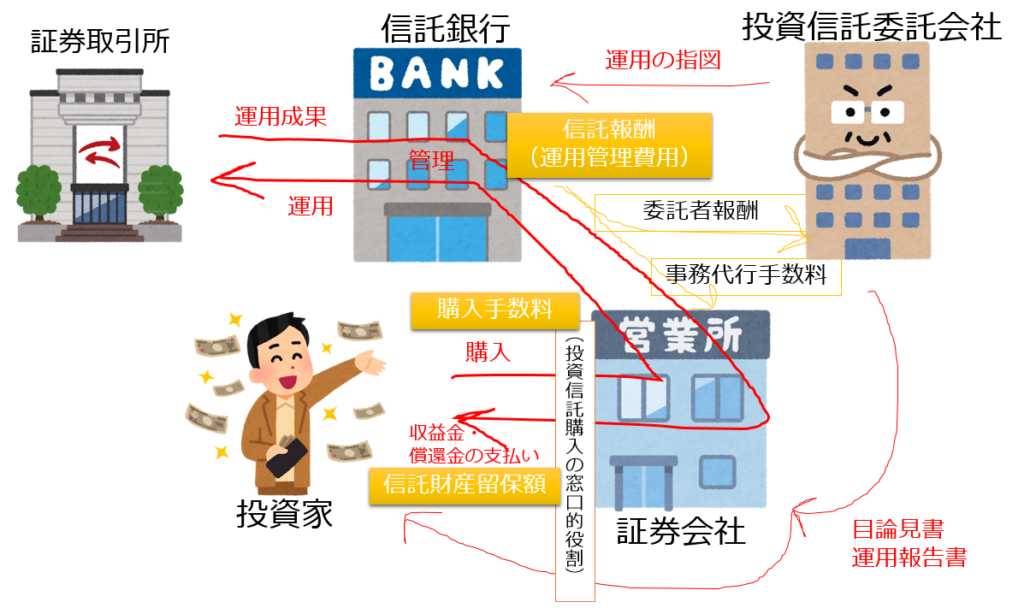

投資信託の構造

投資信託に関係する登場人物は以下の4者です。

- 投資家(受益者):投資信託を買う個人や法人

- 販売会社(証券会社など):投資信託の募集や販売、目論見書や運用報告書を交付する会社

- 投資信託委託会社(委託者):信託財産の運用の指図や目論見書、運用報告書の作成を行う会社

- 信託銀行(受託者):信託財産の保管や管理、委託者の指図に従って運用を行う銀行

投資信託の分類

投資信託は着目点によって様々な分類が存在します。

運用対象の違いによる分類

投資信託は株や債券などの様々な対象に分散投資している金融商品であるが、特に株式を対象として運用に組み入れているかどうかによって以下の2種類に分類されています。

- 株式投資信託:運用対象として株式を組み入れることが可能な投資信託

- 公社債投資信託:株式を一切組み入れできない投資信託

株式投資信託では、株式を組み入れ可能というだけで、実際に組み入れているかは関係ありません。

ここで株式が注目されている理由は、公社債に対して株式の方が価格変動のリスクが大きいからです。この分類により大雑把に投資信託の安全性を判断することができます。

もともと投資信託は分散投資しているため安全性が高い金融商品ですが、その中でも公社債投資信託は安全性の高い公社債だけで運用しているためさらに安全性の高いものとなっています。

購入方法の違いよる分類

- 単位型(オープン型)投資信託:当初募集期間しか購入できない投資信託

- 追加型(ユニット型)投資信託:いつでも自由に時価で購入・換金できる投資信託

投資信託の構造の違いによる分類

- 契約型投資信託:上図で示したような一般的な投資信託であり、投資信託委託会社と信託銀行が信託契約を結んでいる投資信託。

- 会社型投資信託:投資法人を設立し、投資家はこの投資主となるので、実態は株式のような投資信託。

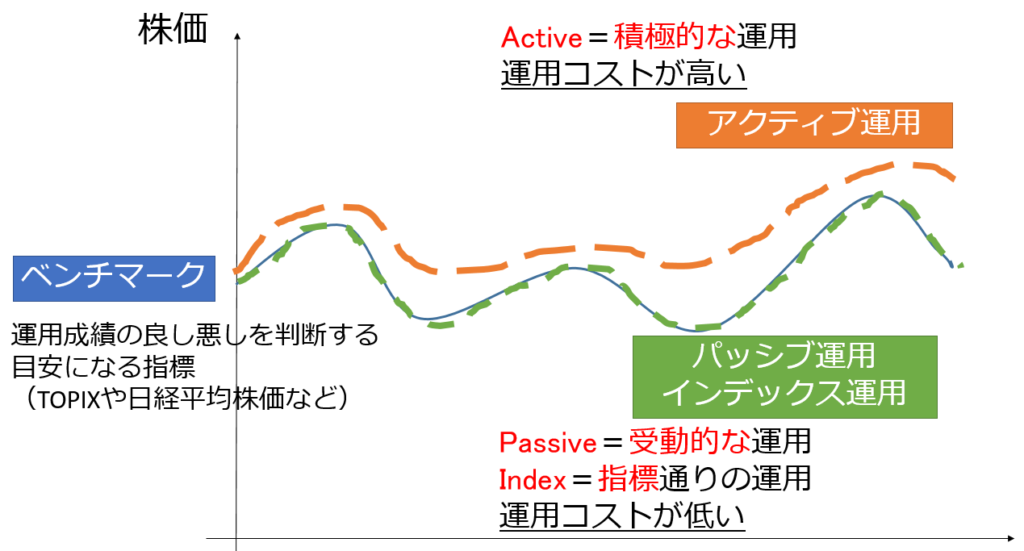

運用方法の違いによる分類1

- アクティブ運用:目標となる指標(ベンチマーク)を上回る運用成績を目指す手法

- パッシブ(インデックス)運用:目標となる指標(ベンチマーク)に連動した運用を目指す手法

直感的に投資家は、運用成績の良くなるアクティブ運用を選ぶべきと考えられるが、アクティブ運用は調査コストなどがかかり、運用コストが高くなります。よって、投資家には売買や保有する際の手数料という形で負担が増えるため、必ずしもアクティブ運用の方が良いとは限りません。

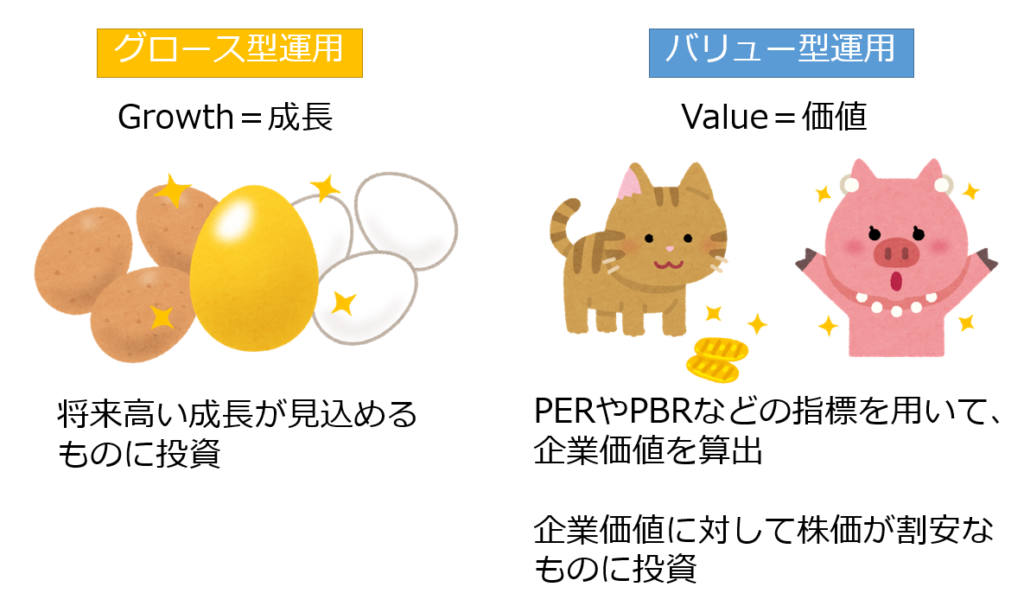

運用方法の違いによる分類2

- バリュー型運用:株価が過小評価されていると思われる企業に投資する手法

- グロース型運用:高い成長性が見込める企業に投資する手法

投資信託の購入・保有・解約にかかるコスト

投資家が投資信託を購入・保有・解約する際にはそれぞれコストがかかります。

- 購入手数料(申込手数料):投資信託を購入するときにかかる手数料

- 信託報酬(運用管理費用):投資信託を保有中にかかる手数料

- 信託財産留保額:投資信託を解約するときにかかる手数料

信託報酬の中から、投資信託委託会社に委託者報酬が支払われていたり、販売会社に事務代行手数料が支払われていたりします。

投資信託を選ぶ際には、運用実績だけでなく、取られる手数料の割合にも注意する必要があります。