各種金融商品にかかる税金について、その課税方法の分類について解説します。

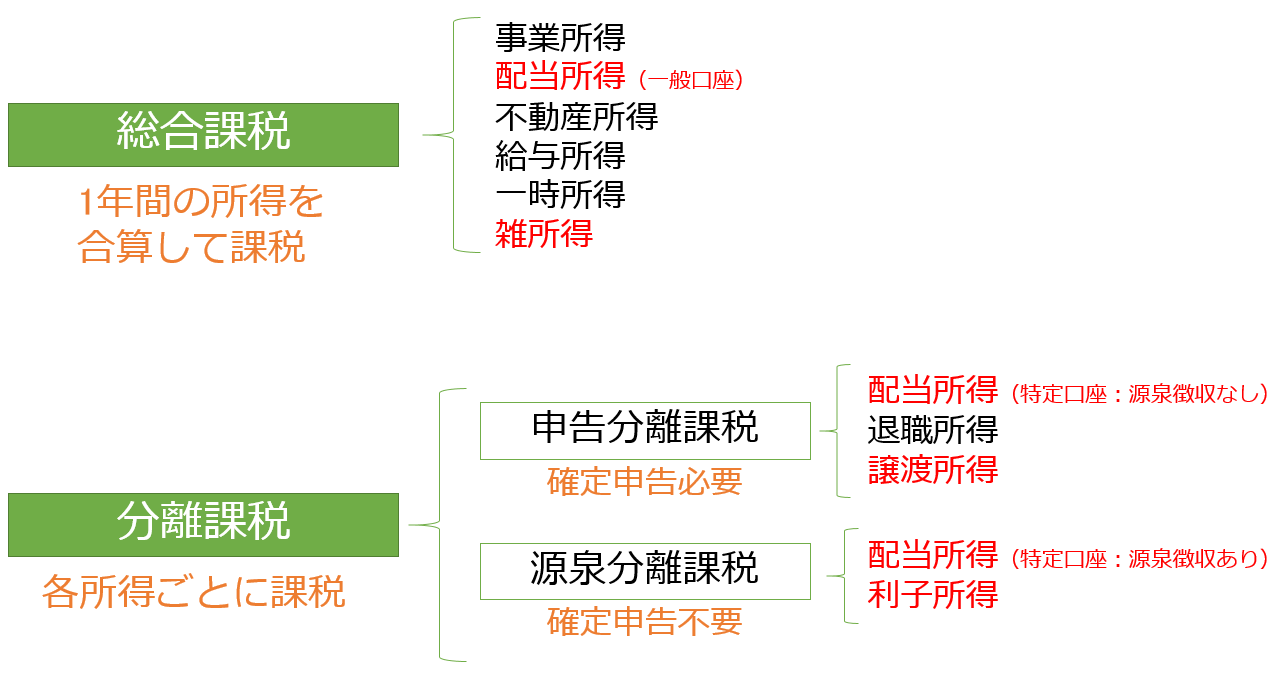

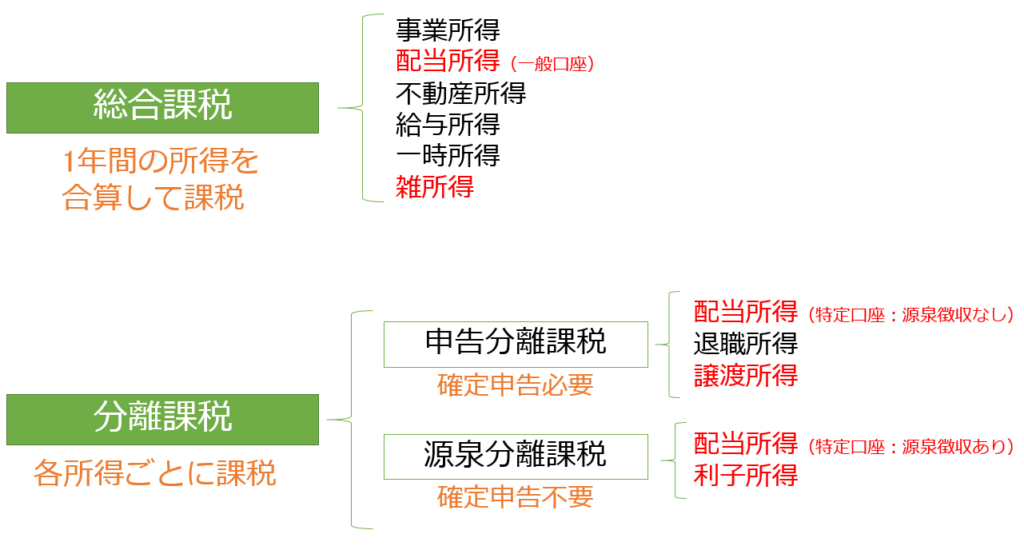

総合課税と分離課税

所得に対してどれだけ税金が課されるかは、所得の種類によって決まっています。課税方法には「総合課税」と「分離課税」があり、さらに分離課税には「申告分離課税」と「源泉分離課税」があります。

総合課税は、1年間の対象となる所得を合算し、所得額が大きくなるほど税率が大きくなる累進課税により課税されます。また、所得額に応じて確定申告が必要になります。

分離課税は、ほかの所得と合算せず、対象の所得ごとに決まった税率により課税されます。

すべて総合課税にしてしまうと、退職所得や不動産譲渡所得などの大きな額が入ったときに税負担が著しく大きくなってしまいます。わざわざ総合課税と分離課税で分けているのは、そのような場合の税負担を軽くするためです。

申告分離課税は確定申告が必要になるのに対して、源泉分離課税は税金が差引かれて状態で所得を受け取ることになるので確定申告は不要になります。

上図では課税方法と所得の種類を示していますが、このあと解説する金融商品の税金にかかわる部分を赤字にしています。

預貯金の税金

預貯金の利子は、支払い時に20.315%の税金が引かれます。所得税・復興特別所得税が15.315%、住民税が5%になります。課税方式は源泉分離課税です。

外貨預金の場合

外貨預金の利子も20.315%の源泉分離課税になりますが、為替差益の扱いに注意が必要です。

外貨預金の預入時に為替先物予約を締結した場合、満期時に生じた為替差益は源泉分離課税の対象となります。一方、外貨預金の預入時に為替先物予約を締結しなかった場合、満期時の元本部分に係る為替差益は雑所得として総合課税の対象となります。

債券の税金

債券の利子も預貯金の利子と一緒です。支払い時に20.315%の税金が引かれます。課税方式は源泉分離課税です。

しかし、償還差益と売買益については申告分離課税になります。

株式の税金

上場株式の配当は20.315%の源泉徴収です。配当控除の適用を受けるためには、確定申告を行い、総合課税の対象とする必要がある。

譲渡益は、原則20.315%の申告分離課税ですが、特定口座(源泉徴収あり)を選択していれば確定申告をする必要はありません。

投資信託の税金

株式投資信託

株式投資信託の収益分配金には、個別元本を上回った利益部分である「普通分配金」と個別元本の一部が払い戻された部分である「特別分配金」があります。

普通分配金には20.315%の源泉徴収が課されます。一方、特別分配金は儲けの分配ではないため税金はかかりません。

公社債投資信託

公社債投資信託の収益分配金は、利子所得として20.315%の源泉分離課税になります。配当控除の対象にもなりません。

指数連動型上場投資信託(ETF)

指数連動型上場投資信託の収益分配金は、配当所得として20.315%が源泉徴収されます。配当控除の対象になります。

不動産投資信託(REIT)

不動産投資信託の収益分配金は、配当所得として20.315%が源泉徴収されます。配当控除の対象にはなりません。

まとめ

各種金融商品にかかる税金と課税方法をまとめる以下の表のようになります。

| 所得の種類 | 課税方法 |

| 預貯金、外貨預金、債券の利子 | 源泉分離課税 |

| 外貨預金の為替差益(雑所得) | 総合課税 |

| 債券の償還差益、売買益 | 申告分離課税 |

| 株式の配当 | 総合課税、申告分離課税、源泉分離課税 |

| 株式の譲渡益 | 申告分離課税 |

| 株式投資信託の普通分配金 | 申告分離課税 |

| 株式投資信託の特別分配金 | 課税されない |

| 投資信託の収益分配金 | 源泉分離課税 |